به گزارش خبرنگار اقتصادی پایگاه خبری خبرآنی، بازار سهام ایران که پس از جنگ 12 روزه و تشدید فضای بیثبات اقتصادی، بار دیگر وارد فاز نزولی شد، همچنان با موج خروج نقدینگی روبهرو است. بررسیها نشان میدهد طی هفتههای اخیر، جریان خروج پول حقیقی نهتنها متوقف نشده بلکه در برخی نمادهای شاخصساز، شدت گرفته است.

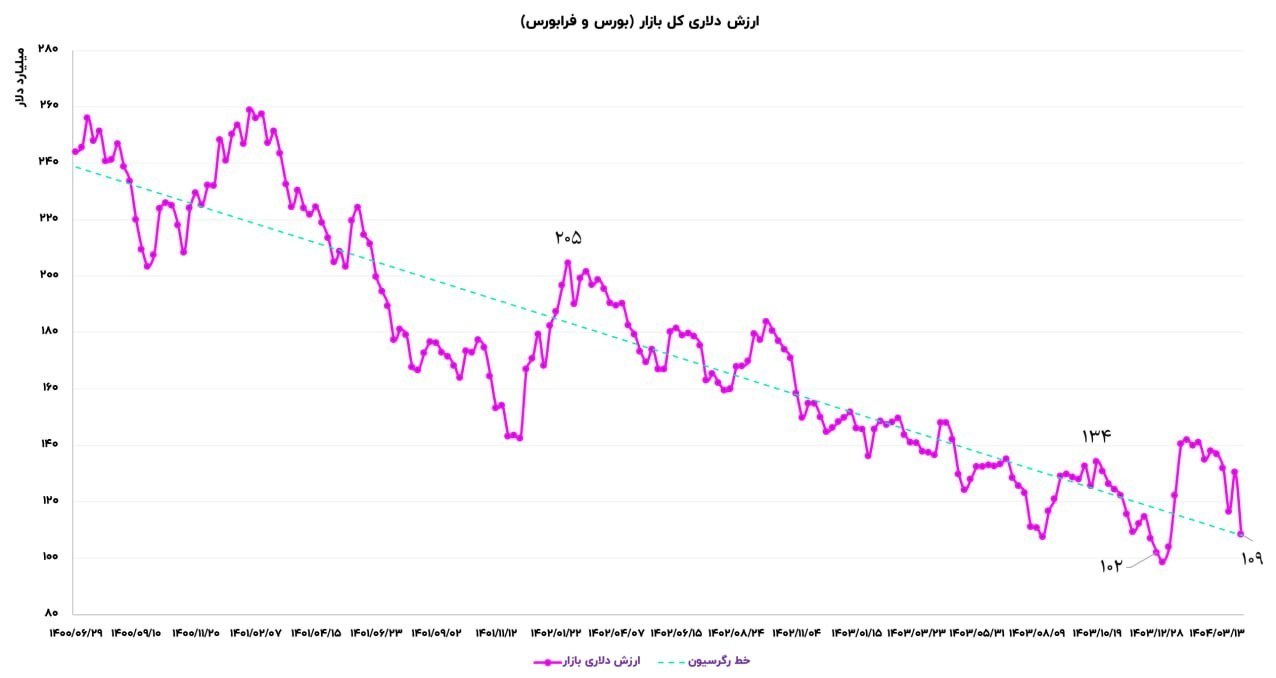

این در حالی است که شاخص کل بورس تهران در مسیر اصلاحی خود، بسیاری از حمایتهای میانمدت را از دست داده و ارزش کل بازار سرمایه کشور به محدودهای نزدیک به 100 تا 110 میلیارد دلار رسیده است؛ محدودهای که به گفته بسیاری از تحلیلگران، همواره بهعنوان سطح حمایتی قوی برای شاخص کل تلقی شده و واکنشهای جدی به آن داده شده است.

لازم به ذکر است بازار سهام پس از بازگشایی در تاریخ تیر ماه از ارتفاع 2 میلیون و 970 هزار واحدی تا کنون ریزشی 350 هزار واحدی را تجربه کرده و هم اکنون در ارتفاع 2 میلیون و 650 هزار واحد قرار گرفته است.

خط اعتباری 60 همتی؛ تصمیمی دیرهنگام یا ناکافی؟

پس از تشدید بحران در بازار سهام و افزایش فشارهای رسانهای و کارشناسی، نهایتاً وزارت امور اقتصادی و دارایی و سازمان بورس طی جلساتی فشرده با بانک مرکزی، خط اعتباری 60 هزار میلیارد تومانی را برای حمایت از بازار سرمایه مصوب کردند. در اطلاعیه رسمی منتشرشده از سوی سازمان بورس در این خصوص آمده بود:

«پیرو جلسات متعدد و فشرده میان بانک مرکزی و سازمان بورس و اوراق بهادار طی دو هفته اخیر، در اولین گام 60 همت برای ثبات بازار سرمایه تخصیص یافت.» همچنین تأکید شده که: «جلسات هماهنگی در سطح بانک مرکزی و سازمان بورس و اوراق بهادار بهصورت منظم و مستمر به منظور تداوم حمایت حداکثری از بازار سرمایه ادامه خواهد داشت.»

اما با گذشت چند روز از اعلام این خبر، روند بازار تغییری محسوس نداشته و شاخص کل همچنان در مسیر نزولی قرار دارد. تحلیلگران معتقدند تأخیر در واکنش سیاستگذار باعث شده تأثیر روانی و اقتصادی این خط اعتباری تا حد زیادی تضعیف شود.

سرمایهگذاران؛ در انتظار «اعتماد» نه «عدد»

یکی از موضوعات کلیدی که در تحلیل وضعیت فعلی بازار بورس مطرح است، نه صرفاً میزان منابع حمایتی، بلکه زمانبندی، شفافیت اجرا، و اعتمادسازی در اجراست. فعالان بازار معتقدند بازار به جای تزریق منابع مقطعی، نیازمند برنامهای روشن برای تثبیت وضعیت بازار سهام هستند. همچنین دیگر نکته ای که مشخص نیست این است که خط اعتباری تخصیص داده شده به چه شیوهای وارد بازار خواهد شد:

1- آیا به صورت خرید مستقیم سهام از سوی نهادهای مالی اجرا میشود؟

2- یا صرفاً به تأمین نقدینگی بازارگردانها اختصاص دارد؟

3- آیا بازار حقیقی از این منابع بهرهای خواهد برد یا صرف حمایت از چند سهم بزرگ خواهد شد؟

پاسخ ندادن به این سؤالات باعث شده واکنش سرمایهگذاران حقیقی به این حمایتها همچنان سرد و بیاعتماد باقی بماند.

بازار سرمایه در وضعیت اضطراری

حمله اخیر رژیم صهیونیستی و واکنشهای متقابل ایران، بازارهای مالی کشور را وارد فاز جدیدی از بیثباتی کرد. در این میان، بازار ارز، طلا و سهام هر سه بهنوعی با موج خروج سرمایه مواجه شدند، اما آنچه بیش از همه آسیب دید، بازار سرمایه بود؛ بازاری که از ماهها قبل نیز بهدلیل تردید در سودآوری شرکتها و ضعف جریان نقدینگی، مستعد ریزش بود.

برخی کارشناسان با اشاره به ساختار شکننده بازار سرمایه و نبود پشتوانه واقعی برای شاخصها، معتقدند که ریزش اخیر بیش از آنکه ناشی از جنگ باشد، بازتابی از واقعیت اقتصادی شرکتها و نبود چشمانداز اقتصادی روشن است.

با توجه به ارزش دلاری فعلی بازار سرمایه (نزدیک به 100 میلیارد دلار) و شکست متوالی حمایتهای روانی و تکنیکال، بازار وارد وضعیت هشدار شده است. اگرچه تصمیم به تخصیص خط اعتباری 60 همتی میتواند بهعنوان سیگنالی از توجه دولت تلقی شود، اما اجرای دیرهنگام، فقدان راهبرد روشن، و بیاعتمادی سرمایهگذاران، اثربخشی این اقدام را با تردید جدی مواجه کرده است.

تا زمانی که دولت برنامهای شفاف برای کاهش ریسکهای کلان اقتصادی، تثبیت متغیرهای کلیدی (مانند ارز و بهره)، و بهبود کیفیت سیاستگذاری در بازار سرمایه ارائه نکند، نمیتوان انتظار برگشت قوی نقدینگی و رونق مجدد بورس را داشت.

بورس در محدوده ارزندگی قرار دارد

نسبت قیمت به درآمد (P/E) یکی از مهمترین شاخصهای ارزندگی در بازار سرمایه است. بررسی نمودار چندسالهی P/E بازار نشان میدهد که در حال حاضر این نسبت به محدوده 5.9 تا 6.3 واحدی رسیده است؛ یعنی در نزدیکی کفهای تاریخی خود.

این سطوح در چند مقطع پیشین (از جمله در نیمه دوم سال 1400 و ابتدای 1402) نیز باعث واکنش مثبت بازار شده و شاهد چرخش روند نزولی به صعودی بودهایم. در مقابل، سقف محدوده اخیر، حوالی 8.3 واحدی بوده که بازار در عبور از آن ناکام مانده است. محدوده فعلی P به E از چند نظر حائز اهمیت است:

سطح حمایتی تاریخی: محدوده فعلی نسبت P/E معادل با دورههایی است که بازار به پایینترین سطوح خود رسیده بود و پس از آن روند صعودی آغاز شده است.

همبستگی با نرخ تورم و سود بدون ریسک: در شرایطی که نرخ بهره حقیقی منفی یا نزدیک به صفر است، نسبت P/E در محدوده 6 نشاندهنده ارزندگی نسبی سهام نسبت به بازار پول است.

پتانسیل رشد در بلندمدت: زمانی که P/E بازار به سطوح پایین میرسد، به این معناست که قیمت سهام در برابر سودآوری شرکتها کاهش یافته و سرمایهگذاران میتوانند با ریسک کمتر وارد بازار شوند.

انتهای پیام/