به گزارش خبرنگار اقتصادی پایگاه خبری خبرآنی، مدیر اداره بررسی ها و سیاست های اقتصادی بانک مرکزی در واکنش به گزارش خبرآنی با عنوان روایت هشدارآمیز از آمارهای خطرناک نقدینگی در سال 1399 و 1400 به بیان توضیحاتی پرداخت و اعلام کرد: بانک مرکزی به کرات توضیحات لازم در خصوص تغییرات متغیرهای پولی و نحوه مواجهه و مقایسه این نوع از متغیرها را با توجه به ماهیت انبارهای آنها بیان کرده و بر لزوم پرهیز از مقایسههای دوره ای سطح متغیرهای اسمی نظیر نقدینگی تاکید کرده است.

جدیدترین خبرها و تحلیلهای ایران و جهان را در کانال تلگرامی خبرآنی بخوانید. (کلیک کنید)

جدیدترین خبرها و تحلیلهای ایران و جهان را در کانال اینستاگرامی خبرآنی بخوانید. (کلیک کنید)

وی افزود: توجه صرف به سطح متغیرهای انباره و بیتوجهی نسبت به روند رشد چنین متغیرهایی در طول دوره مورد بررسی و اقتضائات زمانی آنها، معمولاً تحلیلهای کارشناسی را با نتایج دقیق و صحیحی همراه نمیسازد. بنابراین توجه صرف به سطح متغیرهای اسمی بدون توجه به رشد آنها، موضوعی غیرکارشناسی بوده و قابل اتکاء نمیباشد.

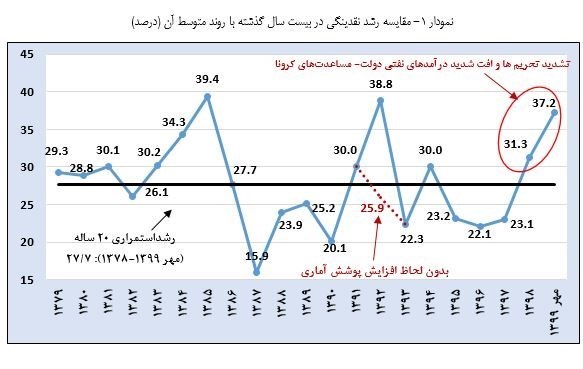

محمد اخباری با ارایه جدول مقایسه رشد نقدینگی در بیست سال گذشته، به این نکته پرداخت که در طول دو دهه اخیر حجم نقدینگی به طور متوسط در حدود 27.7 درصد رشد داشته و عملکرد آن در سال های مختلف با نوسانات قابل توجهی همراه بوده است.

وی تاکید کرد: از این منظر میتوان گفت که معضل رشد بالای نقدینگی، یک چالش ساختاری برای اقتصاد ایران بوده و رشد بالا و پرنوسان این متغیر در تمام دولت های بیست سال گذشته وجود داشته است. اما نکته مهمی که ضروری است مورد توجه قرار گیرد آن است که نگاه به تحولات رشد نقدینگی در فضایی مجرد بدون توجه به تحولات پیرامونی اقتصادی و اجتماعی کشور، مطمئنا موجب برداشت ناقص و نادرستی از تحولات متغیرهای اقتصادی به طور خاص تحولات نقدینگی می شود.

مدیر اداره بررسی ها و سیاست های اقتصادی به ذکر مثالی در این زمینه پرداخت و گفت: برای مثال اقتصاد ایران در سال های اخیر در معرض شدیدترین تحریمهای مالی و اقتصادی بینالمللی قرار گرفته است که میزان و شدت آن با هیچ دوره ای از تاریخ کشور قابل مقایسه نیست. از جمله نتایج تحریم های حداکثری بین المللی اقتصاد کشور را می توان در کاهش شدید درآمدهای ارزی دولت، بروز نابسامانی در بازار دارایی ها و به تبع آن افزایش محدودیتهای مالی دولت جهت تأمین مالی کسری بودجه خود ملاحظه کرد که از جمله مهمترین عوامل موثر در افزایش رشد نقدینگی در سالهای 99-1398 بوده است.

وی افزود: مضافاً اینکه بخشی از خلق پول بوجود آمده در بانک ها نشأت گرفته از معضلات ساختاری نظام بانکی است که رفع آن نیازمند یک عزم ملی جهت اجرای تجدید ساختار شبکه بانکی در قالب طرح حل و فصل (Resolution) است.

اخباری با بیان اینکه علاوه بر موارد گفته شده باید در نظر داشت که شرایط خاص کشور متاثر از شیوع گسترده ویروس کرونا متضمن اجرای سیاست های فعال اقتصادی در این حوزه بود که یکی از نتایج آن رشد نقدینگی است خاطرنشان کرد: در این راستا مساعدت های نظام بانکی در مواجهه با انتشار و شیوع گسترده ویروس کرونا که مورد تایید قریب به اتقاق کارشناسان اقتصادی قرار گرفت، نقش قابل توجهی را در رشد نقدینگی هفتماهه سال جاری داشته است؛ واقعیتی که بواسطه مساعدتهای پولی بانکهای مرکزی و دولتهای مختلف در سراسر جهان نسبت به کاهش آثار منفی بیماری مزبور نیز قابل مشاهده است.

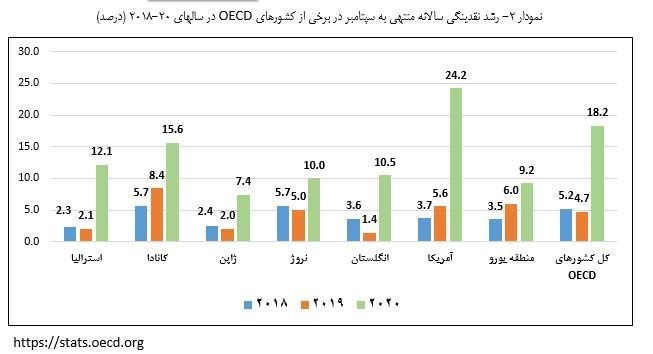

وی با ارایه نموداری در خصوص رشد نقدینگی سالانه منتهی به سپتامبر در برخی از کشورهای OECD در سالهای 20-2018 تصریح کرد: نرخ رشد نقدینگی (M3) در اکثر کشورهای OECD در دوازدهماهه منتهی به سپتامبر 2020 بالاتر از رشد سالهای قبل بوده که بخش اعظمی از این موضوع با مساعدتهای پولی کشورهای مزبور در خصوص بیماری کووید-19 مرتبط بوده است.

وی افزود: متوسط رشد نقدینگی کشورهای OECD در سالهای 2018 و 2019 حدوداً معادل 5 درصد بوده که این رقم در سال 2020 بیش از سه برابر شده و به رقم 18.2 درصد رسیده است. این واقعیت در خصوص کشور آمریکا، شدیدتر است (رشد نقدینگی در این کشور در سال 2020، حدود 4.3 برابر رشد آن در سال 2019 بوده است). بنابراین، بخش قابل توجهی از بالاتر بودن رشد نقدینگی در کشور در سال 1399 به مساعدتهای پولی انجام شده از سوی بانک مرکزی و دولت در خصوص بیماری کووید-19 مرتبط بوده و اصولاً قضاوت در خصوص عملکرد متغیرهای پولی باید به دور از گرایشات سیاسی انجام شود ولازم است با نگاه تخصصی با در نظر گرفتن محدودیت ها و چالش های پیشروی سیاستگذار صورت گیرد.

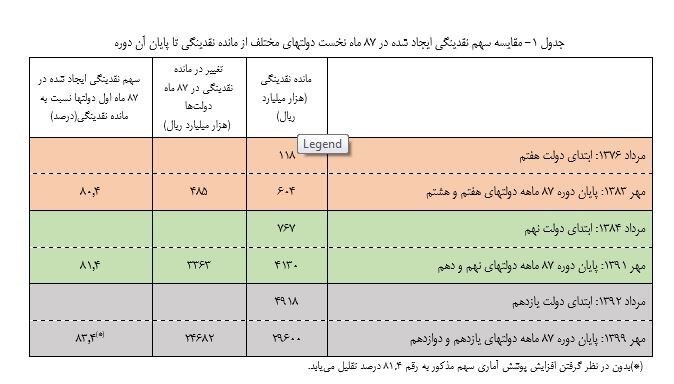

این مقام مسئول بانک مرکزی در ادامه با مرور بر موضوع منتشر شده در یکی از خبرگزاری ها که «بررسیها نشان میدهد، 74 درصد از مجموع نقدینگی خلقشده تا پایان سال 97، تنها در دولت روحانی خلق شده، 22 درصد آن در دولت احمدینژاد و مابقی سهم سایر دولتهای قبل است» تشریح کرد: بررسیهای به عمل آمده در این خصوص نشان میدهد که اولاً آمار ارائه شده دقیق نیست؛ چرا که این موضوع نسبت به پایان سال 1392 مقایسه شده است. ثانیاً با هدف بررسی دقیقتر این موضوع بهتر است که مقایسهها بصورت متناسب صورت گیرد.

اخباری با ارایه جدولی که نشان دهنده مقایسه عملکرد نقدینگی در دورههای مختلف ریاست جمهوری گفت: همانگونه که مشاهده میشود سهم نقدینگی ایجاد شده در 87 ماه دولتهای هفتم و هشتم نسبت به کل نقدینگی ایجاد شده معادل 80.4 درصد، در دولتهای نهم و دهم معادل 81.4 درصد و در دولتهای یازدهم و دوازدهم نیز معادل 83.4 درصد بوده است.

مدیر اداره بررسی ها و سیاست های اقتصادی بانک مرکزی با تاکید بر اینکه البته بخشی از بالاتر بودن نسبی سهم نقدینگی ایجاد شده در دولتهای یازدهم و دوازدهم نسبت به دولتهای قبل نیز ریشه در افزایش پوشش آماری داشت (ناشی از اضافه شدن آمارهای 6 بانک و 4 موسسه اعتباری) که در اسفند ماه سال 1392 صورت پذیرفت گفت: بدین معنی که نقدینگی ایجاد شده در دولتهای پیشین، صرفاً از پایان سال 1392 به حجم نقدینگی اضافه شد. در صورتی که این موضوع در تحلیلها لحاظ شود و افزایش پوشش آماری از محاسبات خارج شود به رقم مورد اشاره (83.4 درصد) به رقم 81.4 درصد تقلیل می یابد که نشان می دهد این دست تحلیل های ارائه شده گمراه کننده بوده و این ساختار تقریباً در تمامی دولتها حاکم بوده و تفاوتی بین دولتهای مختلف وجود ندارد. البته باید توجه داشت فضای فعالیت دولت دوازدهم قابل مقایسه با هیچ دولتی از منظر تحریم های بین المللی و یا شیوع ویروس کرونا نمی باشد.

در ادامه اخباری در تشریح عملیات بازار باز و تامین مالی دولت از طریق انتشار اوراق بدهی تاکید دارد که هیچگاه سیاست پول سازی برای تامین کسری بودجه مدنظر سیاستگذاران اقتصادی نبوده است گفت: با توجه به بروز تنگنای مالی شدید دولت به دلیل عوامل برونزا در تأمین کسری بودجه، اقدامات مجموعه سیاستگذاری اقتصادی کشور در تعمیق بازار بدهی از طریق برگزاری حراجهای هفتگی توسط کارگزاری بانک مرکزی یکی از مهمترین مولفههای سیاستی در پرهیز از پولیسازی کسری بودجه در سال 1399 بوده است.

وی افزود: این اقدام در جهت کاهش هزینههای معاملاتی انتشار اوراق برای دولت و نیز افزایش اتکای تامین مالی دولت به فروش اوراق بهادار در جهت کاهش نیاز به منابع نظام بانکی، بهبود ترازنامه بانکها با افزایش سهم اوراق به عنوان یک دارایی نقد و باکیفیت در ترازنامه آنها و در نهایت، تسهیل اجرای سیاست پولی از طریق عملیات بازار باز از طریق این اوراق صورت پذیرفت. مدیر اداره برسی ها و سیاست های اقتصادی با تاکید بر اینکه در این راستا، فروش اوراق بدهی دولت توسط کارگزاری بانک مرکزی به میزان 80.1 هزار میلیارد تومان طی 26 حراج برگزار شده است گفت: این امر طی سال جاری، نقش موثری در پرهیز از پولی شدن کسری بودجه دولت داشته است؛ به طوری که پولی شدن حتی پنجاه درصد این مبلغ به شکل بدهی دولت به بانک مرکزی یا سایر اشکال ممکن منجر به افزایش 11.4 واحد درصدی رشد پایه پولی و نقدینگی نسبت به پایان سال 1398 میشد که این میزان افزایش در رشد نقدینگی بر اساس برآوردهای موجود می توانست منجر به افزایشی حدود 9.0 واحد درصد در نرخ تورم شود.

اخباری یکی از مولفه های تامین مالی دولت را توجه به پایداری بودجه عمومی خواند و گفت: پایداری مالی دولت زمانی مصداق مییابد که دولت بتواند با ایجاد منبع درآمدی پایدار از انتقال شوکهای نفتی به اقتصاد جلوگیری کند و از طرفی بتواند کسری بودجه را از مسیرهای غیرپولی و تورمزا جبران کند. ضمن آنکه یکی از مسیرهایی که در اکثر تجربههای موفق دنیا به کار گرفته شده و از طریق هموارسازی هزینههای دولت توانسته به تامین کسری منابع کمک کند انتشار اوراق بدهی در سقف بهینه بدهیهای دولت بوده است. سیاستی که طی سالیان اخیر در چارچوب قانون برنامه ششم توسعه تصریح و توسط دولت عملیاتی شده و توانسته با وجود کاهش قابل توجه درآمدهای نفتی ناشی از تحریمهای آمریکا، از مسیر غیرپولی ، منابع مالی بودجه عمومی دولت را تامین کند.

وی در خصوص ایرادات مطرح شده مبنی بر افزایش قابل توجه بدهیهای دولت به دلیل انتشار حجم بالایی از اوراق بدهی و ریسک انتقال این بدهیها به دولتهای بعدی گفت: لازم به ذکر است براساس ماده (8) قانون برنامه پنجساله ششم توسعه کشور، نسبت بهینه بدهیهای دولت به تولید ناخالص داخلی معادل 40 درصد تعیین شده است و در صورت اضطرار ظرفیت قانونی به منظور افزایش این نسبت تا 50 درصد نیز پیش بینی شده است.

وی افزود: براساس محاسبات صورت گرفته نسبت بدهی دولت به تولید ناخالص داخلی در سال 1399 (با فرض فروش کل اوراق مالی پیش بینی شده در قانون بودجه سال 1399 و مصوبه شورای عالی هماهنگی اقتصادی) حدود 38 درصد برآورد شود که همچنان سقف قانونی آن در سطح پایین تری قرار دارد. همچنین، مقایسه نسبت مذکور با میانگین نسبتهای جهانی نشان میدهد که این نسبت در مقایسه با بسیاری از کشورها در سطح به مراتب پایینتری قرار دارد. برای مثال نسبت مذکور در کشورهای ژاپن، یونان، ایتالیا، آمریکا، بریتانیا، برزیل و پاکستان در سال 2018 براساس اطلاعات منتشره توسط صندوق بین المللی پول به ترتیب 198.4، 194.3، 131.1، 90.5، 85.7، 82.5 و 71.7 درصد بوده است.

مدیر اداره بررسی ها و سیاست های اقتصادی در پایان با اشاره به اینکه بانک مرکزی همواره از تحلیلها و نظرات کارشناسی استقبال می کند گفت: از جراید و رسانههای مجازی انتظار می رود به دور از گزارشات سیاسی، عملکرد اقتصادی دولتها را مورد نقد و بررسی قرار دهند و با توجه به وضعیت جنگ اقتصادی و لزوم همدلی و اتحاد در تمام ارکان کشور لازم است از انتشار مطالبی که باعث انحراف افکار عمومی و کمرنگ جلوه دادن تلاش های دستگاه های مختلف در جهت حل مشکلات اقتصادی مردم میگردد، پرهیز شود.

انتهای پیام/