به گزارش خبرنگار اقتصادی پایگاه خبری خبرآنی، مهدی خندان پژوهشگر اقتصادی در یادداشتی اختصاصی که در اختیار پایگاه خبری خبرآنی قرار داده به بررسی شوکهای بزرگ ارزی در چهار دهه اخیر پرداخته و راهکاری برای برون رفت از وضعیت موجود ارائه داده است.

مشروح یادداشت مهدی خندان پژوهشگر اقتصادی را در ادامه میخوانید؛

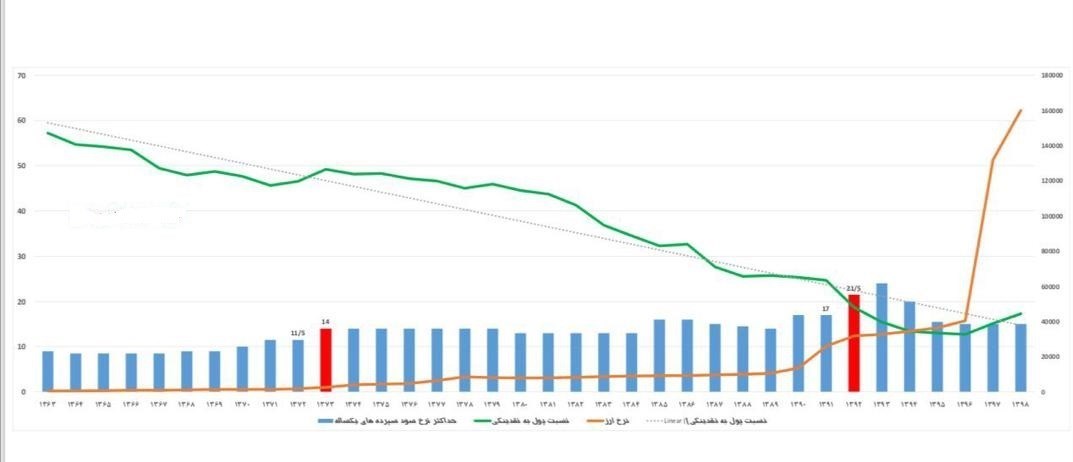

اقتصاد ایران طی چهار دهه اخیر سه شوک بزرگ ارزی را تجربه کرده که در هر کدام نرخ ارز در بازار آزاد تقریبا سه برابر شده است.

شوک نخست در سالهای 71 تا 74 به دنبال سیاستهای تعدیل اقتصادی و آزادسازی نرخ ارز رخ داد؛ شوک دوم در سالهای 90 و 91 به دنبال تحریمهای شورای امنیت و شوک سوم در سال 1397 به دنبال خروج آمریکا از برجام.

طی روزهای اخیر هم نرخ ارز به دلیل رشدنقدینگی در درجه اول به دلیل سیاست انبساطی ناشی از کاهش نرخ ذخیره قانونی از 11 به حدود 7 درصد برای تامین مالی کرونا، تشدید تحریمها و محدودیت های تجاری کرونا، رقم های جدید و بی سابقه ای را تجربه می کند و می رود که ضربه دیگری بر پیکر نحیف اقتصاد ایران فرود آید.

شاید بتوان شوک اخیر را ادامه شوک سال 97 دانست با بررسی دلایل پیدایش و تداوم این شوک ها چند نکته قابل تامل است:

- در ابتدای هر سه شوک نسبت پول به نقدینگی بیشتر شده و در واقع تغییر جهت داده و از پایین خط روند نزولی به بالای آن رفته و در واقع نقدینگی سیالتر شده است.

- سیاستگذار در شوکهای سال 72 و 91برای کنترل اجزای نقدینگی و نرخ ارز نسبت به افزایش نرخ سود سپرده های بانکی اقدام نموده لکن در شوک سال 97 از این ابزار استفاده نشده است.

- طی هر سه شوک ارزی رشد اقتصادی کمتر از روند بلند مدت بوده و اقتصاد پس از شوک ارزی تورم بالایی را تجربه کرده است.

می دانیم نرخ بهره حقیقی کسر نرخ بهره اسمی از تورم می باشد که در دو سال اخیر منفی بوده است و نرخ بهره تعادلی اقتصاد با تورم 35 درصدی و نرخ رشد اقتصادی منفی و حتی با نرخ رشد اقتصادی بلند مدت 4 درصدی فراتر از 15 درصد است اما چرا سیاستگذار همانند شوکهای ارزی پیشین نسبت به افزایش نرخ سود اقدام نمی کند؟

دلیل نخست این است که بانک مرکزی نمی خواهد با افزایش نرخ سود به ناترازی ترازنامه بانکها دامن بزند؛ شاید بیش از 50درصد دارایی های بانکها منجمدند: بدهی دولت و شرکتهای دولتی، مطالبات غیرجاری و سایر دارایی های با نقدشوندگی پایین از جمله این دارایی ها هستند که بانکها برپایه آن سودهای موهوم شناسایی و به سپرده گذاران و سهامداران پرداخت می کنند و اتفاقا بانک مرکزی می خواهد ضمن تعریف دالان نرخ سود از طریق بازار بین بانکی و بازار بدهی که فعلا عمق چندانی ندارد، نسبت به کاهش نرخ سود و بهبود کیفیت ترازنامه بانکها و کنترل نقدینگی اقدام کند.

دلیل دوم این است که اگرچه افزایش نرخ سود منجر به تقویت پول ملی و کاهش بازده بازارهای موازی مانند طلا و ارز و بورس می شود اما ریزش بورسی که بیش از اندازه باد شده تبعاتی خواهد داشت، درآمد دولت از معاملات بورس و فروش شرکتها کاهش خواهد یافت و انبوهی از سهامداران تازه وارد در ته هرم زیان خواهند کرد.

اما این چرخه معیوب اگر در خدمت تولید نباشد بالاخره جایی باید متوقف شود مضافا بر اینکه تقویت بازار سرمایه صرفا شامل بورس نیست و دولت می تواند نسبت به تقویت بازار بدهی و ابزار مشتقه و فروش دارایی های خود در آنجا اقدام کند.

مشکلات ناترازی بانکها قبلا هم بوده و سود سپرده تا 24 درصد و نرخ ذخیره قانونی تا 27 درصد هم تجربه شده است؛ چگونه می شود که بانکها را در مرز ورشکستگی می نامیم اما سهام آنها در بورس چند ده برابر شود؟

حال که به دلیل فشارهای سنگین، تراز پرداختها(هم حساب سرمایه و هم جاری) منفی شده و قدرت سیاستگذار در سمت عرضه ارز کاهش یافته، حذف یا کاهش بیشتر ارز 4200 تومانی و عندالزوم تزریق منابع آزاد شده به بازار به عنوان اقدام سمت عرضه و کنترل موقت سمت تقاضا با تغییر سیالیت نقدینگی از طریق افزایش نرخ سود سپرده های بلندمدت( برای نمونه سه ساله و پنجساله با نرخ 18 تا 20 درصد) و افزایش نرخ سود اوراق بدهی از جمله راهکارهای پیش رو برای نجات ریال است.

انتهای پیام/