* اتلاف منابع ناشی از اجرای لایحه

اجرای لایحه مورد بحث، از جهت های مختلف موجب اسراف و اتلاف منابع میشود که در این قسمت به برخی از آنها اشاره خواهد شد. بر کسی پوشیده نیست که حذف صفر از پول ملی هزینه هایی ازجمله هزینه مالی دوبار انتشار و امحاء اسکناس در دوران گذار و پس از آن، هزینه اصلاح داده های حسابداری و مهمتر از همه، هزینه فرصت منابع انسانی کشور را دربرخواهد داشت. اتلاف منابع به دلیل انجام این هزینه ها از آنجایی ناشی میشود که:

- به دلیل عدم حل ریشه ای معضل تورم چند سال دیگر مجدداً باید این هزینه های ثابت تکرار شود.

- اجرای برنامه حذف صفر به دلیل فرایندهای بسیار طولانی و سنگین اجرایی، بخشی از توان اجرایی و نیروی انسانی کشور را صرف مسئله ای بدون اولویت و اهمیت میکند و مسائل بسیار مهمتری نظیر اصلاح نظام بانکی، تعریف چارچوب سیاستگذاری پولی، اصلاح نظام بودجه ریزی و چارچوب مدیریت بدهی های دولت، به حاشیه رانده میشود.

* برخی از ابهامات متن لایحه

متن لایحه در برخی موارد ابهام دارد که به شرح زیر است:

واژه «جاری» در بند «الف» ماده واحده، زیرا ریال تنها در دوره گذار مورد اشاره در تبصره «2» ماده واحده، رایج و جاری است و پس از دوره مذکور عبارت «هر تومان معادل 10000 ریال جاری» بی معنا میشود.

- واژه «حاکم» در تبصره «1» مادهواحده

- عبارت «عنداللزوم تعهدات کشور در مقابل صندوق بین المللی پول» در تبصره «1» ماده واحده

* پیشنهاد راه هایی غیر از حذف صفر برای رسیدن به اهداف لایحه

همانطور که در ابتدای گزارش اشاره شد، به نظر میرسد هدف اولی که دولت برای این لایحه عنوان کرده است (اعاده حیثیت از پول ملی) موضوعیتی ندارد، زیرا اساساً ارزش و حیثیت پول ملی به اعشار آن وابسته نیست بلکه به ثبات ارزش آن در مقابل سایر ارزها ،رواج بین المللی و قدرت اقتصادی ناشر آن وابسته است. اما درخصوص صرفه جویی های هزینه ای در نظام پرداخت میتوان راهکارهایی را پیشنهاد کرد که در این بخش به طور خلاصه به آنها اشاره میشود.

- تغییر اندازه و ارزش اسکناس و مسکوکات

همانگونه که پیشتر اشاره شد، مشکل بیشتر شدن ارزش ذاتی مسکوکات نسبت به ارزش مبادلاتی آنها در یک اقتصاد تورمی، چیز جدیدی نیست و بانک مرکزی ایران نیز در طول سال هایی که تورم دورقمی بر اقتصاد تحمیل شده، همواره پس از گذشت دوره ای چندساله با این معضل مواجه شده است. راهکاری که در سالهای گذشته به کار میگرفته اکنون نیز قابل پیگیری است:

- انتشار اسکناس هایی با ارزش بالاتر از یک میلیون ریال،

- ضرب مسکوکات با حجم کوچکتر و ارزش ریالی بیشتر: جدول 2 نشان داد که اکنون ارزش یک سکه 1000 ریالی معادل 3800 ریال است که این مسئله میتواند زمینهساز سودجویی شود .بهعنوان نمونه میتوان روی همین قطعه فلز، سکه با ارزش مبادلاتی 5000 ریالی ضرب کرد.

بنابراین میتوان بدون اینکه نیروی انسانی کشور و افکار عمومی را درگیر مسئله حذف صفر کرد، برای چند سال دیگر و تا زمانی که فرصت برای اعمال اصلاحات اساسی اقتصادی فراهم شود، این مشکل را به روش پیشین حل کرد و حذف صفر را به زمانی پس از انجام اصلاحات ساختاری و کنترل تورم، موکول کرد.

2-توسعه فناوری های مالی پرداخت خرد

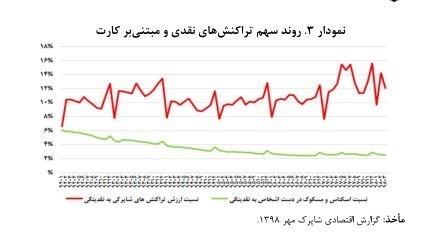

پرداخت با اسکناس و مسکوک، تقریباً 3 درصد از کل تراکنش های اقتصاد ایران را شامل میشود و عموماً برای پرداخت های خرد مورد استفاده قرار میگیرد. نمودار زیر به خوبی نشان میدهد که سهم تراکنشهای شاپرک (خدمات مبتنی بر کارت) روند صعودی دارد و روند اسکناس و مسکوک به نقدینگی (که یک تخمین از سهم تراکنشهای اسکناس و مسکوک است) روند نزولی دارد. روندهای فوق تأیید میکنند که با گذشت زمان، سهم تراکنش های مبتنی بر اسکناس و مسکوک کاهش یافته و خواهد یافت و به تعبیری پرداخت های اعتباری جای پرداخت های مبتنی بر اسکناس و مسکوک را خواهد گرفت.

بانک مرکزی میتواند با فراهم کردن زیرساخت های مقرراتی و فنی، شرایط لازم برای توسعه فناوری های مالی پرداخت خرد را فراهم کند. توسعه این ابزارهای پرداخت موجب میشود سهم اسکناس و مسکوک از مقدار فعلی نیز کمتر شود و اساساً اقتصاد نیاز کمتری به سکه و اسکناس داشته باشد.

به رغم اینکه طبق مصوبه هیئت دولت، در جلسه 13 آبانماه 1397 بانک مرکزی مکلف شده بود که چارچوب ها و ضوابط بانکی پرداخت خرد، کیف پول الکترونیک و پرداخت های مبتنی بر انواع فناوری ها را ظرف یک ماه از ابلاغ مصوبه، تدوین و ابلاغ کند اما با گذشت یک سال از موعد مقرر، بانک مرکزی هنوز این اقدام را انجام نداده است. از سوی دیگر خود بانک مرکزی نیز طی یک بیانیه سیاستی زمانبندی ابلاغ چارچوب فعالیت فناوریهای مالی را اعلام کرد (جدول 5) که متأسفانه تاکنون و با گذشت 7 ماه از آخرین زمان وعده داده شده هنوز این ضوابط و مقررات تکمیل نشده است.

شکی نیست که حمایت حاکمیت با فراهم کردن زیرساخت های مقرراتی و فنی لازم ،میتواند زمینه ورود بیش از پیش سرمایه گذاران و شرکتهای فعال در این زمینه را فراهم کرده و مشکلاتی که لایحه حذف صفر درصدد حل آن برآمده را با روش کم هزینه تری حل کند.

.3- اصلاح حکمرانی نظام پرداخت الکترونیک

بانک مرکزی مدعی است که عدم رواج معاملات با سکه و اسکناس موجب شده است پرداخت های خرد با استفاده از پایانه های فروشگاهی (POS) انجام شود. هر تراکنش هزینه ای به میزان حداقل 750 ریال دربردارد و ازآنجاکه در سال 1397 معادل 7/132 درصد از کل تراکنشهای انجام شده با pos حدود 3.6 میلیارد تعداد تراکنش برای تراکنش های کمتر از 50 هزار ریال اتفاق افتاده، این مسئله 4725 میلیارد ریال هزینه به شبکه بانکی تحمیل کرده است.

از جملات فوق و تحلیلی که بانک مرکزی ارائه کرده است برمیآید که بانک مرکزی ترجیح میدهد تراکنش های کوچک با استفاده از پایانه های فروشگاهی انجام نشوند ،چراکه شاپرک برای پرداخت های خرد بهینه و به صرفه نیست. چند نکته در مورد این مسئله وجود دارد که در ادامه بهصورت خلاصه به آنها اشاره میشود:

1. جایگزینی پرداخت با POS بیشتر بهدلیل سهولت این نوع پرداخت در مقایسه با حمل اسکناس و مسکوک است نه بهدلیل کمبود مسکوکات. برای اینکه پرداختهای خرد با استفاده از شاپرک انجام نشود بانک مرکزی میتواند اقدامات دیگری انجام دهد ازجمله اینکه نظام کارمزدی حاکم بر شاپرک را اصلاح کرده و دارنده کارت ملزم باشد به ازای هر تراکنش، مبلغی به عنوان کارمزد پرداخت کنند. اگر چنین موضوعی محقق شود فعالان اقتصادی، انجام پرداخت های خرد با استفاده از POS را به صرفه نمی بینند و مدل استفاده از این ابزار تغییر خواهد کرد. از سوی دیگر اعمال محدودیت بر اندازه تراکنشها از طریق POS راهکار دیگری است که میتوان در پیش گرفت علاوه بر این توسعه فناوری های مالی در حوزه پرداخت های خرد نیز می تواند راهکار جایگزین باشد.

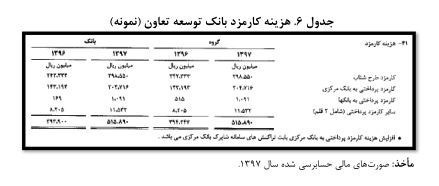

2. بخشی از هزینه های کارمزدی استفاده از POS که بانک مرکزی مدعی است به شبکه بانکی تحمیل شده است، توسط خود بانک مرکزی (شاپرک) دریافت میشود .به عنوان نمونه بانک توسعه تعاون در سال 1397 هزینه کارمزدی خود را به شرح جدول 6، در صورت های مالی بیان کرده است که نشان میدهد این بانک 204 میلیارد ریال کارمزد بابت خدمات شاپرک به بانک مرکزی پرداخت کرده است. این رقم قریب به 40 درصد هزینه تراکنش های این بانک است .

بخش دیگری از این هزینه ها به شرکتهای «PSP» (ارائه دهنده خدمات پرداخت) که زیرمجموعه برخی از بانکها هستند پرداخت میشود و اگر این شرکتها را شرکت های سودده و حاوی ارزش افزوده برای اقتصاد بدانیم، نمیتوان مدعی شد که هزینه به شبکه بانکی یا اقتصاد تحمیل شده است.

* جمع بندی

در این گزارش تلاش شد ضمن مطالعه تجربه کشورهای دیگر، چند نکته مهم درباره دلایل مخالفت با کلیات لایحه مورد تأکید قرار گیرد:

حذف صفر آخرین حلقه از اصلاحات پولی و بودجه ای است و کشورهای موفقی که در برخی از تبصره های لایحه از آنها الگوبرداری شده است، پس از انجام اصلاحات پولی و بودجه ای اقدام به حذف صفر کرده اند.

حیثیت پول ملی به نرخ برابری آن نیست بلکه به رواج بین المللی و ثبات ارزش آن در طول زمان است. برخی از کشورهای پیشرو نرخ برابری بسیار پایینی با دلار دارند اما پول ملی آنها به دلیل ثبات ارزش در معاملات بین المللی وسیله مبادله است.

هزینه هایی که لایحه مدعی است درصدد صرفه جویی در آنهاست را میتوان با تغییر ابعاد و ارزش اسمی اسکناس و مسکوک، توسعه ابزارهای پرداخت خرد و اصلاح نظام حکمرانی پرداخت مبتنیبر کارت (شاپرک) کاهش داد و صرفه جویی کرد.

اگرچه حذف صفر تقریباً هیچ تأثیری بر متغیرهای بنیادین اقتصاد (تورم و رشد اقتصادی، ارزش پول ملی و...) ندارد اما فرایندهای اجرایی زمانبر و دقیقی را میطلبد که قطعاً بخشی از توان اجرایی کشور را درگیر خود خواهد کرد. در شرایطی که اقتصاد کشور نیازمند اصلاحات ساختاری و اساسی است، در اولویت قرار دادن مقوله ای که در بهبود واقعی وضعیت اقتصادی بی تأثیر است و بخشی از توان اجرایی کشور را به خود اختصاص میدهد، بهینه نیست.

مطالعه تجربه دیگر کشورها نشان میدهد اگر حذف صفر و تغییر واحد پول ملی با اصلاحات ساختاری و اساسی در اقتصاد کشور همراه نباشد، بعد از مدتی دوباره فرایند کاهش ارزش پول ملی آغاز شده و مجبور به حذف صفر خواهیم بود. این مسئله در شرایطی که اقتصاد در معرض شوک های داخلی و خارجی قرار دارد که با توجه به بسترهای معیوب نظام بودجه ریزی و نظام بانکی، هریک میتوانند موجب تشدید تورم شوند، بسیار جدیتر خواهد بود. درواقع نه تنها در لایحه فعلی، بسته اصلاحی فراهم نشده ،بلکه برای اجرای این لایحه، زمانی انتخاب شده است که احتمال وقوع یا تداوم تورم در آن زیاد است و این مسئله اصولاً فاقد توجیه است.